Die Finanz- und Wirtschaftskrise von 2008 wurde durch Hypothekenkredite an Kunden mit schlechter Bonität ausgelöst. Zehn Jahre später tritt nun mit dem IFRS 9 ein neuer Standard in Kraft, der ersonnen wurde, um künftig ähnliche Katastrophen zu verhindern. Ab 1. Januar 2018 müssen Banken ihre Finanzinstrumente nach diesem neuen Standard klassifizieren und bewerten. In Kombination mit anderen gesetzlichen Anpassungen steigen die Offenlegungspflichten in qualitativer und quantitativer Hinsicht. „Das ist ein Cocktail an verschärfter Regulatorik, der die Kreditinstitute vor große Herausforderungen stellt“, so Stefan Steinhoff, Partner bei TME, einer Frankfurter Unternehmensberatung für Financial Services.

Der IFRS 9 entstand aus einer umfassenden Reformierung des IAS 39 (International Accounting Standards). Um dessen Schwachpunkte aufzuheben, wird nun die Wertminderung eines Kredites anhand des zu erwartenden Ausfalls und Cashflows ermittelt. „Man schaut also in die Zukunft und bilanziert einen Kreditausfall nicht wie früher erst dann, wenn er bereits eingetreten ist“, sagt Christian Behrens, Senior Consultant bei TME, der zusammen mit Steinhoff ein Whitepaper des TME Instituts zum Thema IFRS 9 verfasst hat. Aufgrund der Komplexität der Materie ist der neue Standard in drei Phasen eingeteilt:

– Klassifizierung und Bewertung von finanziellen Vermögenswerten,

– die Bestimmung der Wertminderung und der sich daraus ergebenden Risikovorsorge sowie

– die Bilanzierung von Sicherungsbeziehungen.

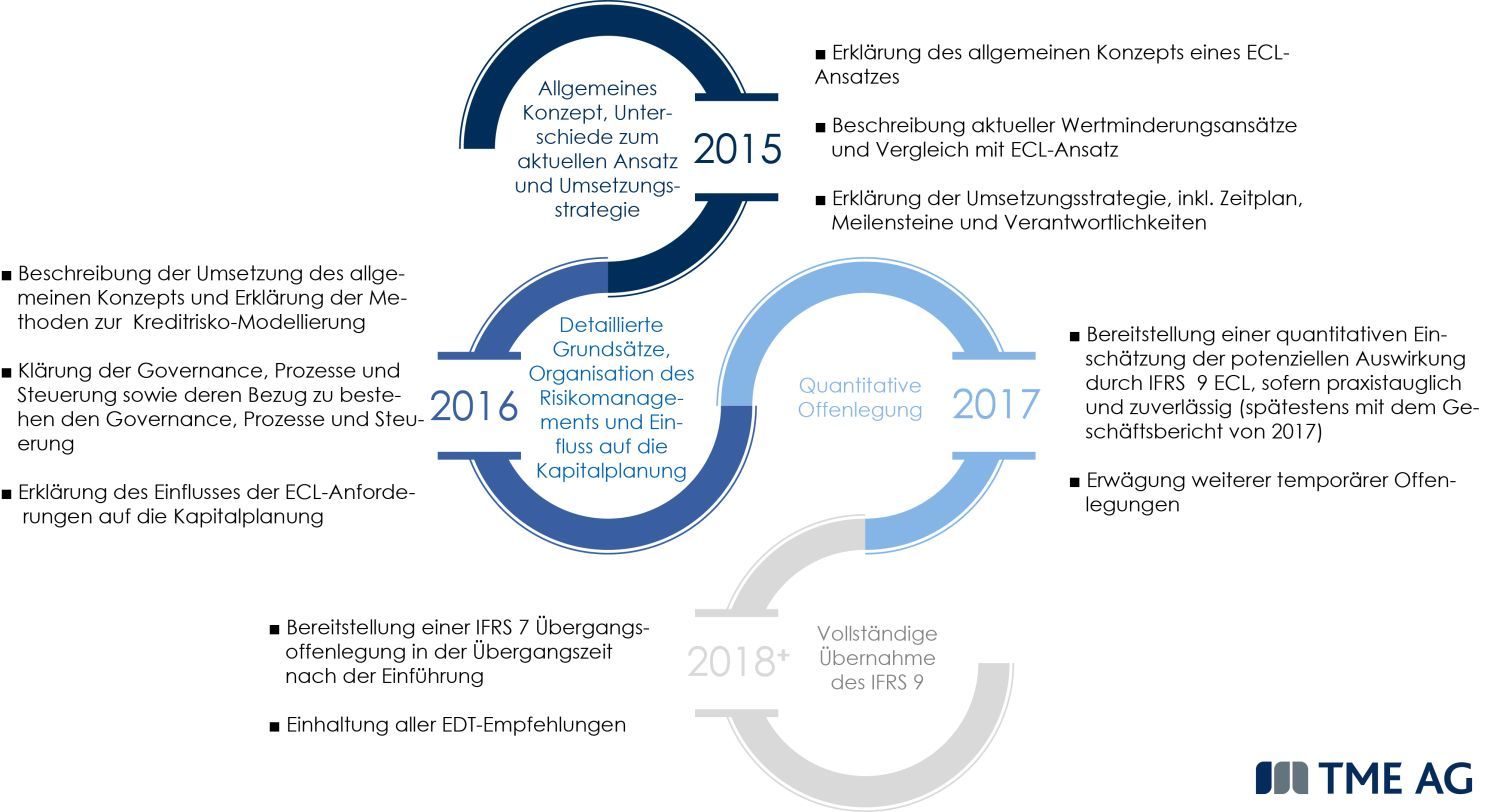

Parallel zum IFRS 9 regelt der überarbeitete IFRS 7 die Angabepflichten. Während einer Übergangszeit von IAS 39 auf IFRS 9 sollen die Risikoangaben stufenweise angepasst werden. Ein mit dem IFRS 7 konformer Konzernabschluss ist erstmalig am 31. März 2018 zu erstellen, wobei ein besonderer Fokus auf dem Ausfallrisiko und dessen Steuerung liegt. Neu veröffentlicht werden muss beispielsweise eine Überleitungsrechnung, die die Entwicklung des Risikovorsorgebestands vom Jahresanfangs- auf den Jahresendbestand darstellt. Auch die bestehenden Angaben zum Kreditrisiko werden durch die Einführung des IFRS 9 erheblich überarbeitet.

Kreditinstitute sollten sich schnellstmöglich mit ihrem Datenhaushalt befassen, betont Steinhoff, und dabei sowohl dessen Qualität und Vollständigkeit als auch die zeitliche Verfügbarkeit analysieren. Nur so werde man in der Lage sein, die regulatorischen Anforderungen zu erfüllen. TME hat die Risikovorsorgeentwicklung einiger Institute unter IFRS 9 analysiert und geht von einem Anstieg zwischen 20 bis 60 Prozent aus. „Das ist natürlich ein Punkt, der gewissenhafter und rechtzeitiger Vorbereitung bedarf. Wer schnell handelt, der ist auf der sicheren Seite“, so Steinhoff.

Quelle: TME AG

Banken müssen mehr tun in Sachen Risikovorsorge

17 Oktober 2017

Interview mit Claudia Zimmermann

Interview mit Claudia Zimmermann